Uno degli stop spesso suggerito è il Trailing-Stop, ossia uno stop che si attiva se il prezzo scende di una certa % (o tick, in funzione dello strumento) rispetto all’ultimo massimo dall’attivazione del trailing stop.

Non l’ho usato spesso nei backtesting perché la sua implementazione nelle strategie richiede uno sforzo implementativo maggiore. Ho deciso di fare alcune prove con una strategia, la solita che uso basata sulle mie candele. Le prove che faccio sono: senza stop, 5%, 10%, 15%, 20%, 25%, 30%, 35%, 40%.

La strategia ha già uno stop al 9%, gli asset sono le azioni del MIB, il benchmark è la strategia buy&hold sui medesimi titoli, slipage e commissioni incluse. La strategia che uso ha un buon (discreto) punto di ingresso, ma una pessima uscita. L’entrata anticipa spesso dei missili con alti profitti, ma spesso l’uscita cattura la parabola discendente molto in ritardo, posizioni che potenzialmente guadagnano il 50% risultano perdenti perché chiuse troppo tardi. E’ la situazione ideale per l’uso di Trailingstop. Il backtesting viene fatto con backtrader.

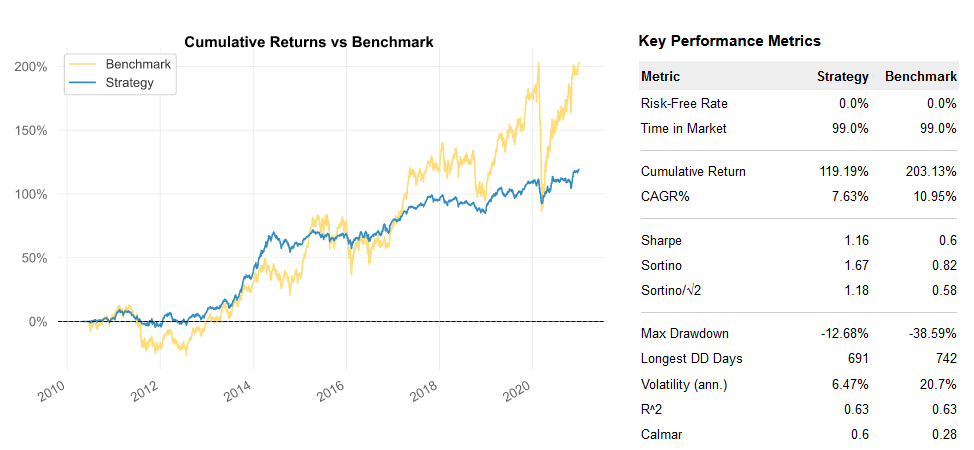

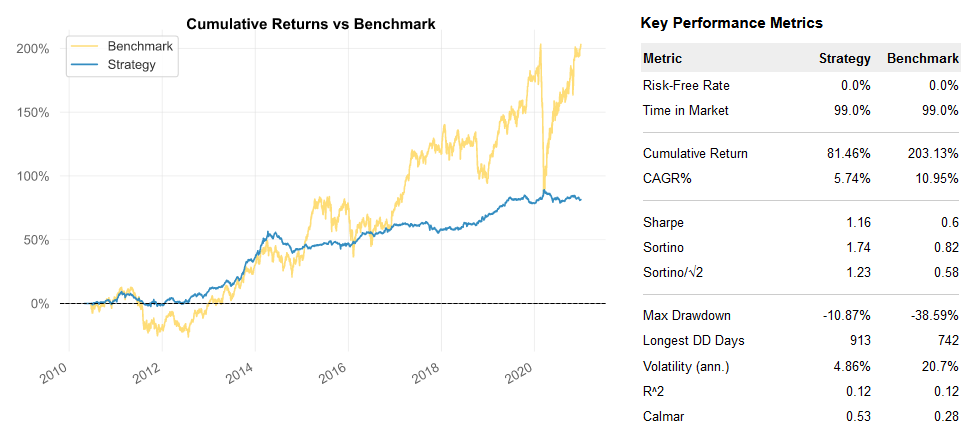

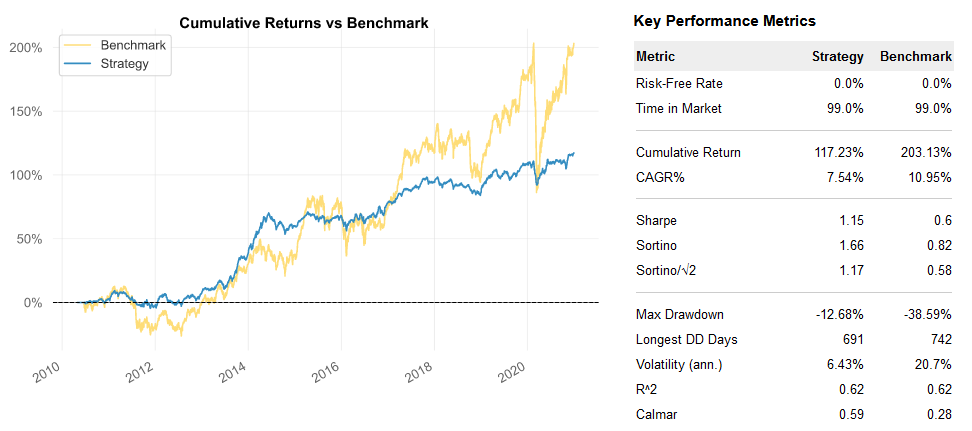

Senza Trailingstop

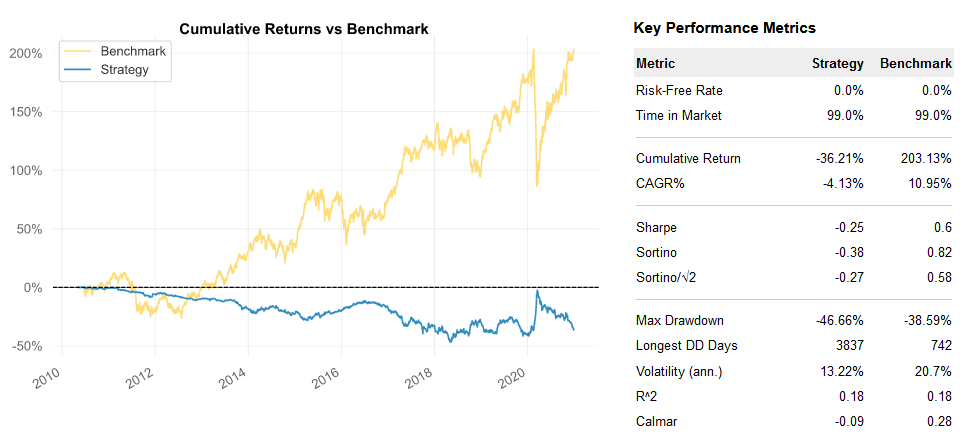

Trailingstop 5%

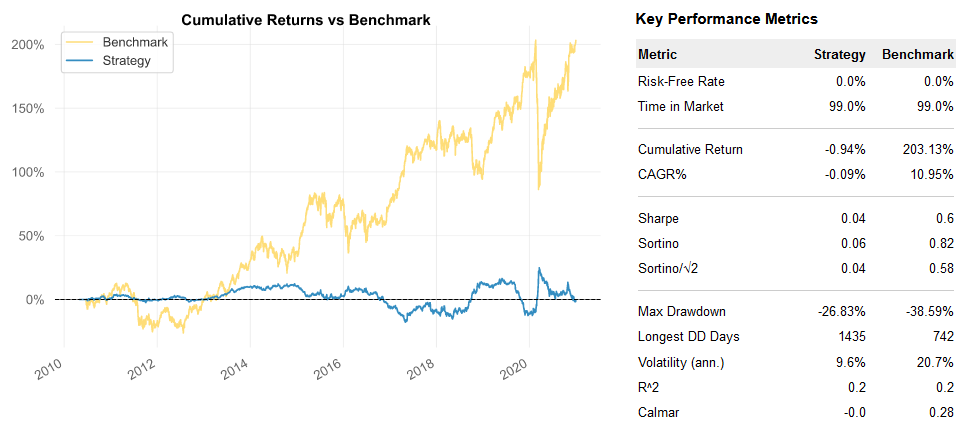

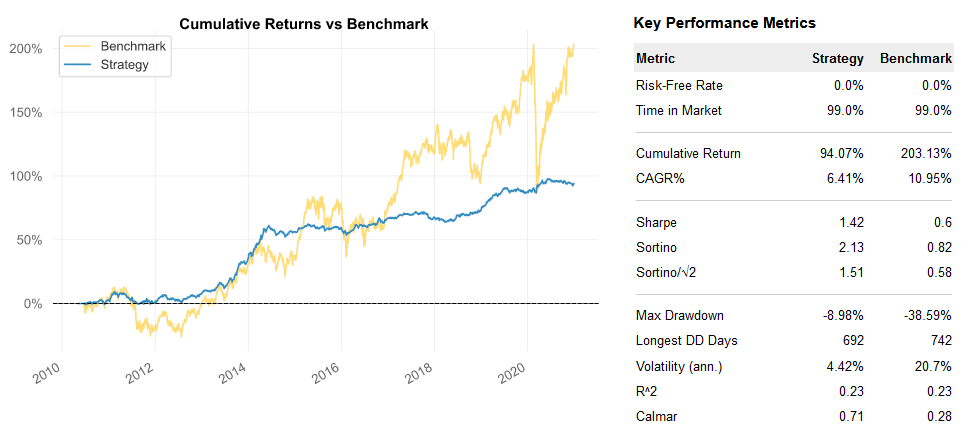

Trailingstop 10%

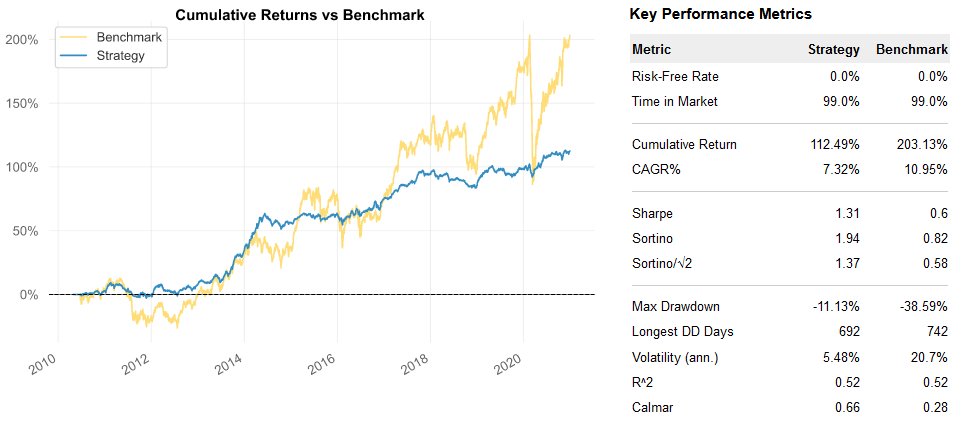

Trailingstop 15%

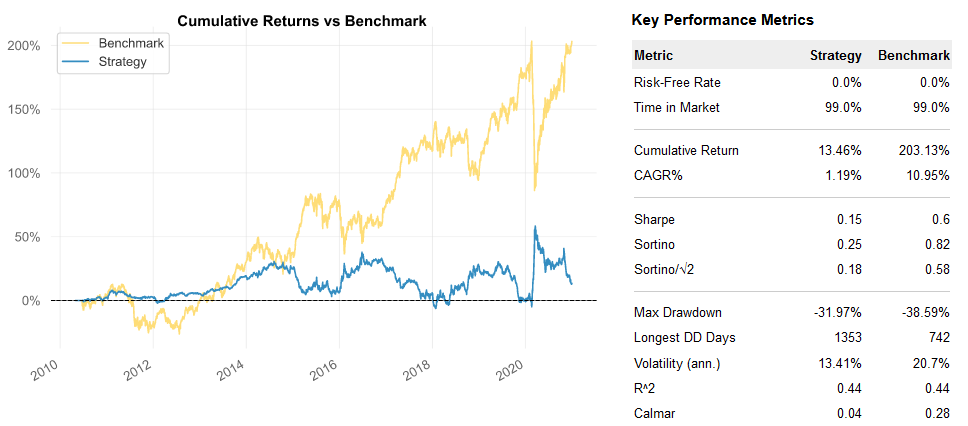

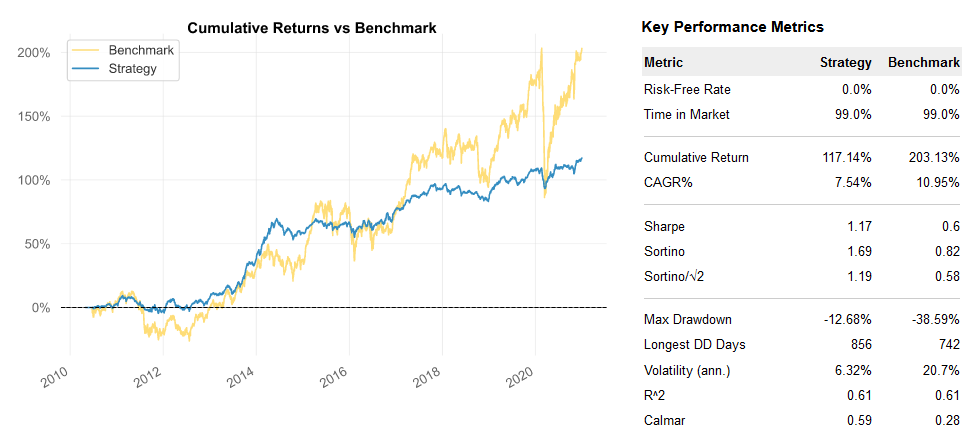

Trailingstop 20%

Trailingstop 25%

trailingstop 30%

Trailingstop 35%

Trailingstop 40%

Risultati

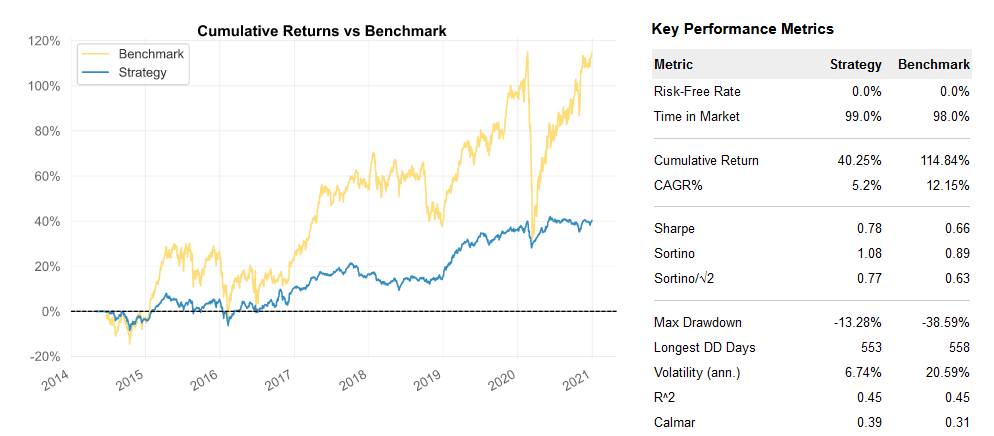

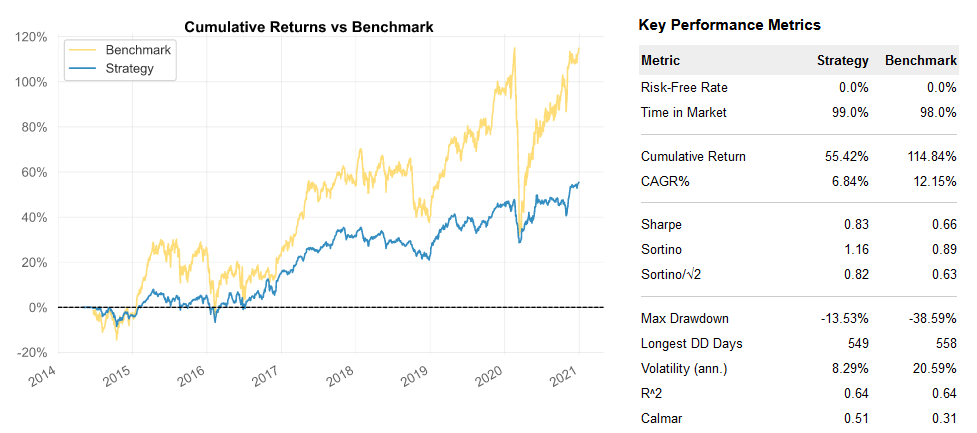

Nei primi 2 grafici, il trailingstop risulta decisamente penalizzante. La strategia viene ‘soffocata’ dagli stop, che non consentono la normale fluttuazione dei titoli all’interno del trend. Anche sui piccoli rintracciamenti o in presenza di spike, viene chiusa la posizione. Visivamente sembra che l’andamento della strategia sia inversamente correlato rispetto al benchmark, aspetto che andrebbe approfondito.

A partire del 20% di trailingstop sembrano portare un benefico, in particolare lo stop al 35% ha un indice di sharpe 1.41 contro l’indice 1.16 della strategia senza trailingstop.

superata la soglia del 30% l’effetto del trailingstop si smorza, segno che è troppo lasco e incide poco sulla strategia.

Il beneficio maggiore sempre esserci con lo stop al 25%, la curva è più fluida e meno spigolosa, ma anche più piatta. Togliendo la parte iniziale con la rampa molto pronunciata nel periodo 2013-2014, si ottengono i grafici sottostanti che mettono a fuoco da magio 2014 fino al 2020. L’indice di sharpe, che prima era superiore con il trailing stop, ora è più basso. L’uso dello stop rende in ogni caso la strategia meno volatile.

Un test che si potrebbe fare è l’applicazione di un trailing stop considerato solo le chiusure, in questo caso non sarebbe da considerare uno stop, ma una condizione d’uscita. In ogni caso questo tipo di uscita eliminerebbe il problema degli spike ( legati hunter stop intraday), rimarrebbe il tema dei rintracciamenti.

NB: ogni strategia è diversa e l’effetto di un trailingstop può essere completamente diversi su un’altra strategia.

Focus trailingstop 25% 05-2014

Focus senza 05-2014

Lascia un commento